「配偶者なし、子なし、親もすでに亡くなっている」という状況の場合、いざ自分に何かあったとき、あなたの遺した財産は誰が相続するのでしょうか。

「配偶者なし 子なし 親なし」でも「兄弟あり・姉妹あり」の場合にはきょうだいが法定相続人となりますが、「兄弟なし・姉妹なし・甥姪なし」の場合では法定相続人はいない状態ということになります。

法定相続人がいない人が遺言書を遺さずに亡くなった場合には、一般的には家庭裁判所が選任する相続財産清算人が財産を整理し、必要な処理が完了した後に残った財産は国庫に帰属されます。

本記事では、法定相続人の基本的な優先順位や、兄弟姉妹または甥姪が相続人になるケース、さらには法定相続人以外の第三者に遺産を渡したい場合の相続手続きなど、おひとりさまの場合の相続はどうなる?という疑問に対して弁護士が分かりやすく解説します。

1.法定相続人とは

まずは基本となる「法定相続人」について解説します。

遺言書がない場合は兄弟姉妹が相続人

相続が発生した際に、亡くなった方(被相続人)が遺言書を遺していた場合には、原則として遺言書の内容に従って遺産相続が行われます。

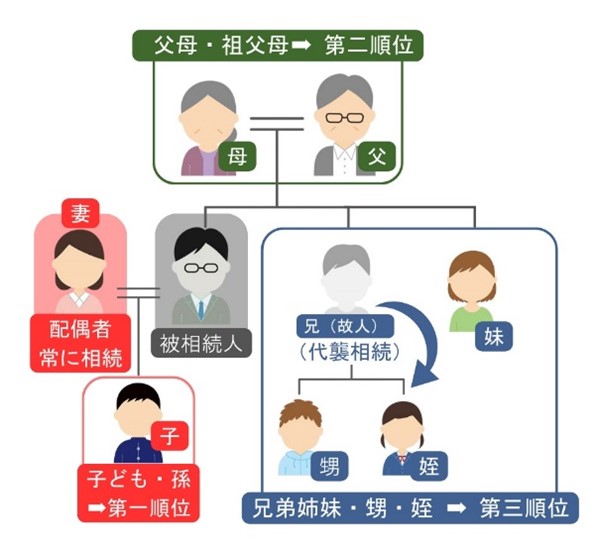

一方で、遺言書がない場合には、法律で定められた法定相続人が相続順位に従って相続することになります(※図1:相続相関図参照)。

事実婚の配偶者やパートナーがいた場合であっても、残念ながら現行の法制度では相続人とはなりません。

※図1:相続相関図

上図に示した通り、配偶者は常に相続人となります。

そして、第一順位として子ども(直系卑属※子どもが先に亡くなっている場合は孫)、第二順位として親(直系尊属※父母が先に亡くなっている場合は祖父母)、そして第三順位として兄弟姉妹(傍系血族※兄弟姉妹が先に亡くなっている場合は甥姪)という順番で相続します。

相続権は相続順位が優先されるため、自分より上位の法定相続人がいる場合は、下位の人は法定相続人とはなりません。

2.「配偶者なし・子なし・親なし」の人の法定相続人は誰か?

では、法定相続人の第一順位、第二順位にあたる者がいない「配偶者なし・子なし・親なし」の場合、法定相続人は誰になるのでしょうか。

「配偶者なし・子なし・親なし・兄弟なし」の場合

配偶者も子どももおらず、両親と祖父母もすでに亡くなっていて、兄弟姉妹がいない(または、すでに兄弟姉妹全員が亡くなっていて兄弟姉妹には子どもがいない)場合は、法定相続人がいません。

法定相続人がいない場合については「3.法定相続人がいない場合はどうなる?」で解説します。

「配偶者なし・子なし・親なし・兄弟あり」の場合

配偶者も子どももおらず、両親もすでに亡くなっている場合、法定相続人は第三順位の兄弟姉妹になります。

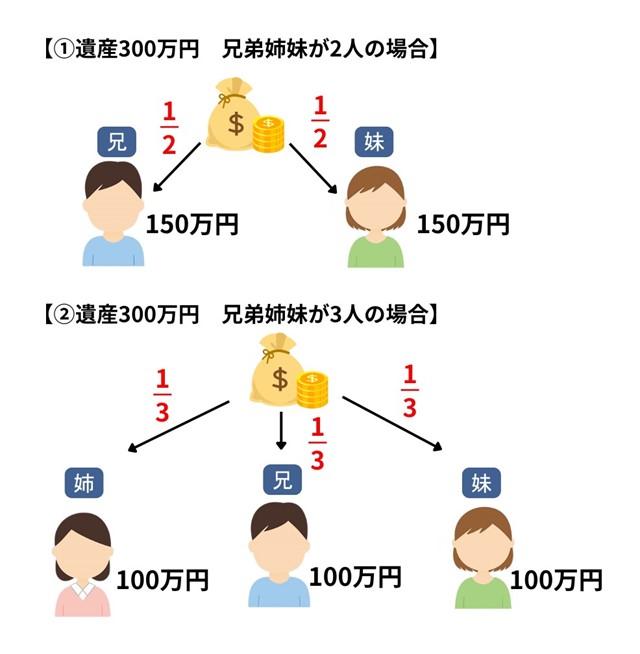

兄弟姉妹が複数人いる場合には、原則として兄弟姉妹の人数で均等に遺産分割を行います。

例えば、きょうだいが2人の場合は2分の1、3人の場合は3分の1ずつ遺産を相続します(※図2参照)

◆図2:相続人が兄弟姉妹のみの場合の遺産分割

兄弟姉妹がすでに亡くなっている場合

もし相続開始時点で兄弟姉妹がすでに亡くなっている場合には、その兄弟姉妹の子供(甥・姪)が代襲相続人として相続権を得ます(図1参照)。

代襲相続した場合でも、子供(甥姪)はその親の相続権をそのまま引き継いでいるため、ほかの兄弟姉妹と同等の相続分を相続することになります。

子どもが複数人いる場合では、亡くなった親の相続分を、子どもの人数で均等に分割します。兄弟姉妹の子どもが養子であっても、実子と同じく法定相続人となります。

なお、兄弟姉妹について代襲相続は一代限りとなり、兄弟姉妹の孫に当たる世代へは代襲相続が及ばないとされています。

したがって、被相続人の兄弟姉妹が亡くなっていて、さらに甥・姪も亡くなっている場合に、孫その甥・姪の子に対して代襲相続は発生しません。

▼代襲相続についてもっと詳しく知りたい方は▼

関連コラム「代襲相続とは?相続放棄する場合の注意点」

異父兄弟姉妹、異母兄弟姉妹がいる場合

兄弟姉妹の中に、父親または母親が異なる「異父母兄弟姉妹」(「半血兄弟」とも呼ばれます。)がいる場合では、父母の双方を同じくする兄弟姉妹(=同父母兄弟姉妹)とは相続割合が異なり、同父母兄弟姉妹の相続分の2分の1となると民法で定められています。

例えば、父母の同じきょうだいが2人(兄と弟)、母の異なる妹が1人いた場合、

・同父母きょうだいの兄・弟…相続分はそれぞれ5分の2

・異母妹…相続分は5分の1

となります。

兄弟姉妹が行方不明の場合

行方不明だったり長年音信不通になっている兄弟姉妹も、相続権を持ちます。

そのため、相続発生後に所在確認を行わなければなりません。

どうしても行方不明者が見つからず生存が確認できない場合には、家庭裁判所に不在者財産管理人の選任を申立てます。

家庭裁判所によって不在者財産管理人が選任されると、その不在者財産管理人は、行方不明者に代わって遺産分割協議へ参加し、行方不明となっている相続人の相続した財産を管理・保存する役割を果たします。

行方不明の相続人について、その生死が7年間わからない場合には、家庭裁判所に申し立てをし、失踪宣告の手続きを行うこともできます。

宣告が認められれば、その兄弟姉妹は法律上死亡したものとみなされます。(※戦争や震災、船舶事故などの死亡原因となる事故に遭遇した場合には、その危難が去った時点から生死が1年以上明らかでないときに失踪宣告をすることができます。)

こうした法的な手続きには一定の期間や費用がかかり、相続全体に時間を要することがある点を理解しておきましょう。

兄弟姉妹が相続する場合は相続税に注意

兄弟姉妹が相続人になる場合、相続税計算の上で配偶者や子どもの場合よりも優遇措置が少なくなる傾向があります。

相続の遺産総額が基礎控除額(3000万円+600万円×法定相続人の数)を超える場合、基礎控除額を超えた部分に相続税が発生します。

被相続人の一親等の血族(親・子)、代襲相続人となった孫(直系卑属)または配偶者ではなく、それ以外の人物(例えば兄弟姉妹など)が相続する場合には、相続税額が1.2倍に加算されるため注意が必要です。

なお、遺産総額が基礎控除額を超えない場合には、そもそも相続税が発生しないため相続税の加算はありません。

兄弟姉妹が相続する場合には、生前から生前贈与や生命保険の活用などさまざまな手段での相続税対策を検討することをお勧めします。

3.法定相続人がいない場合はどうなる?

法定相続人がいない場合には、あなたの財産は誰が受け継ぐことになるのでしょうか。

特別縁故者がいる場合

法定相続人が存在しないケースでは、特別縁故者に相続財産の分与を行う制度があります。

「特別縁故者」とは、内縁の配偶者や、事実上の養子、生前に被相続人と生計を共にしていた人、被相続人の身の回りの世話をしていた人など特別な関係にあった人を指します。

ただし、特別縁故者の定義は民法で定められており、以下のいずれかの要件に当てはまらない場合には特別縁故者とは認められません。

【特別縁故者の要件】

①被相続人と生計を同じくしていた者

②被相続人の療養看護に努めた者

③その他被相続人と特別の縁故があった者

被相続人の死後、所定の期間内に特別縁故者の申し立てを家庭裁判所に行い、特別縁故者として認められる必要があります。

なお、特別縁故者に対する財産分与が認められるのは法定相続人が不存在の場合だけです。

どんなに被相続人と疎遠であっても法定相続人がいる場合には、特別縁故者への財産分与はないため注意が必要です。

特別縁故者がいない場合は国庫に帰属

法定相続人も特別縁故者もいない場合には、最終的には残された財産は国庫に帰属することになります。

一般的には家庭裁判所が選任する相続財産清算人が財産を整理し、借金などがある場合は債権者への支払いなど必要な処理が完了した後、残った財産が国に帰属する仕組みです。

これは法的な相続人の不在により財産の受け取り手がいなくなることを防ぐためです。

4.法定相続人以外に遺産を相続させたい

ここまで解説してきたように、生前に遺産相続について遺言書の準備がなかった場合には、法定相続人が遺産を相続することになります。

法定相続人となる兄弟姉妹(甥姪など)とは疎遠であり、もっと身近な世話になっている人に自分の遺産を渡したいとお考えの場合は、生前にしっかりと準備や手続を行う必要があります。

①遺言書を作成し遺贈する

自分の遺産を、相続人以外の特定の人物や団体に確実に渡したい場合には遺贈するという方法があります。

遺贈も相続も財産の承継には変わりありませんが、法定相続人以外の第三者に財産を継承することを「遺贈」といいます。

遺贈を行う場合には、遺言書を作成し、誰に何をいくら遺贈したいのかをきちんと書き記す必要があります。

遺言書を作成しておくことで、法定相続人がいた場合であっても、法定相続人の権利が優先されることなく、自分の遺産を渡したい人物・団体に渡るようにすることができますし、また、その過程で法定相続人との間で相続トラブルが発生することを防止できます。

遺言書の内容を確実に実行するためにも、遺言執行者の選定も忘れずに行いましょう。

遺言書には主に、遺言者が自分で書く「自筆証書遺言」と、遺言内容を公証人に伝え公証人が作成する「公正証書遺言」があります。

法定相続人以外の人物へ財産を引き継ぐ場合には、内容によっては法定相続人との間でトラブルや改ざん、隠匿などの恐れも考えられますので、弁護士から法的なサポートを受けつつ公証役場で公証人に作成してもらう公正証書遺言の方式で残すことをお勧めします。

遺言書については以下のコラムに詳しく解説しています。

▼遺言書についてもっと詳しく知りたい方は▼

・相続のきほん「遺言について」

・遺言作成についての弁護士活用法

遺産を継承してほしい特定の人物がいない場合であっても、生前お世話になった施設や、活動内容に賛同できるNPO法人、出身学校、生まれ故郷である市町村など、遺産を有効活用してほしい団体に対して遺贈を行うことができます。

生前に遺贈先をしっかり選定することで、あなたの想いを継承することができます。

法定相続人が兄弟姉妹や甥姪だけの場合は、遺留分で争う心配はない

遺言書でよく問題となるのが遺留分についてです。

遺留分とは、民法で定められた、一定の相続人が必ず受け取ることができる最低限の財産の取り分のことを指します。

残されていた遺言書が、遺留分を侵害するような内容の場合は、遺留分が認められている相続人であれば遺言書の内容を不服として「遺留分侵害額請求」を行うことができます。

遺留分は配偶者や直系卑属(子供や孫など)に保障される権利ですが、法定相続人であっても兄弟姉妹には遺留分は認められていません。

理由としては、兄弟姉妹は通常被相続人とは独立した生活基盤を有していることが多いからと説明されています。

例えば、独身であり、子どもがおらず、法定相続人は兄弟姉妹だけという人が、「全ての財産をお世話になった友人〇〇に遺贈する」という内容の遺言書を作成した場合、兄弟姉妹はその友人に対して遺留分を主張することはできないのです。

ですから、法定相続人が兄弟姉妹しかいない場合には、遺言書をきちんと残しておけば、法定相続人以外の人物や団体など、あなたの遺産を引き継がせたい人に確実に渡すことができるのです。

②生前贈与を行う

生前のうちに財産を引き継ぐ方法としては、生前贈与があります。

生前贈与とは、贈与者(遺産を与える側)と受贈者(遺産を受け取る側)の合意に基づいて行われます。

生前贈与を行う際には、贈与する財産の内容を明記した贈与契約を締結します。

生前贈与は誰にでも、いくらでもできますので、自分の財産の継承先が決まっている場合は、生前贈与を検討するとよいでしょう。

贈与税についての注意点

ただし、一般的な贈与を対象としている「暦年課税制度」では、年間110万円を超える贈与を行うと、超過分に対して贈与税が課せられます。

また、生前贈与と遺言による遺産相続を併用する場合には特に注意が必要です。

暦年課税制度には、贈与してから一定期間内に贈与者が死亡した場合に、その贈与を相続財産に戻して相続税を計算するという「持ち戻し」というルールがあります。

死亡時から遡って最大7年分の生前贈与額を遺産総額に含めて計算しなければならないため、死亡時の遺産が基礎控除額を上回り、予期せぬ相続税が発生する事態が起こる場合があります。

贈与税や相続税に関する計算は非常に複雑で専門知識を要するため、弁護士や税理士などの専門家に相談しながら手続きを行うことをおすすめします。

※2023年度の税制改正で、持ち戻し期間が「3年間」から「7年間」に延長されました。期間の延長は、2024年1日1日以降の贈与から適用され、段階的に期間が延長され、2031年1月1日から完全に7年になります。

③家族信託を行う

家族信託とは、委託者(財産を託す人)が、受託者(託される人)に対して信託契約により自分の所有する不動産や資産(預貯金など)を託し、一定の目的のために受託者が財産を管理・処分する財産管理制度のことです。

血縁関係のない第三者であっても、家族信託の受託者となることができます。

もっとも、未成年者を受託者にすることはできません(信託法第7条)。

家族信託は、「自分が生きている間に自分の資産を誰が管理し、誰が継承するのか」を指定し、認知症など判断能力が低下した場合にも、信頼できる人物に財産管理を託すことで将来の不安に備えることができます。

5.自分の望む相続にするにはしっかりと生前準備を

これはどなたにでも言えることですが、自分の望むかたちの遺産相続を実現するには、生前にしっかりと相続対策をしておくことがとても大切です。

法定相続人がいない場合には、葬儀やお墓についてなど、あなたの希望を遺言書やエンディングノートなどに具体的に記しておくことで、遺された親族や親しい人物もスムーズに相続手続きを進められるでしょう。

また、法定相続人以外に自分の遺産を継承したいと考えている場合には、遺言書作成や生前贈与などについてしっかりと検討し準備をする必要があります。

特に、遺産相続で自分の想いを確実に実現したい場合には、遺言書がとても重要になります。

ですが、遺言書はただ用意すればよいというものではなく、たったひとつ形式に不備があっても効力を失ってしまう場合がありますし、遺言書の内容によってはあなたの死後に遺産を継承させたい人物と法定相続人との間で相続トラブルが発生する可能性もありえます。

遺言書で相続トラブルになることのないよう、弁護士に相談しながら法的に問題のない内容の遺言書を公正証書遺言のかたちで作成すると安心です。

一新総合法律事務所では相続・遺言に関するお悩みについて無料相談(※初回相談45分)を行っております。相続準備は何からはじめてみればよいかわからないという方も、ぜひ一度、弁護士にお気軽にご相談ください。