遺産相続において、特定の相続人だけが、亡くなった方から生前に贈与を受けていた場合には、不公平感から他の相続人との間で争いになるケースがあります。

そこで、一部の相続人が亡くなった方から生前に財産を受け取っていた場合にはそれを「特別受益」とし、ほかの相続人との公平を保つために、受けた贈与等を相続分の計算時に考慮する制度があります。

ただし、全ての生前贈与が特別受益となるわけではないため、特別受益に該当するかどうかの判断が問題となります。

本コラムでは、特別受益の基本的な考え方と、特別受益にあたらない生前贈与について具体例を挙げながらわかりやすく解説します。

<このコラムでわかること>

・特別受益について しくみと計算方法

・特別受益にあたらない生前贈与について

特別受益とは?

遺産分割は、原則として法律で決められた法定相続分に従って分けますが、例えば、相続人の一人が亡くなった方から生前に土地を貰っているようなケースでは、そのことを考慮せずに相続手続きを行ってしまうことで不公平が生じます。

このような、一部の相続人が、亡くなった方(被相続人)から生前贈与や遺贈により特別な利益を得ていた場合に、他の相続人との公平性の観点から、生前贈与などで得た財産などを「遺産の前渡し」として、その分を考慮して相続分を調整するのが特別受益という制度です。

ただし、全ての生前贈与が特別受益となるのではなく、一定の場合にのみ公平の観点から考慮されることになりますので判断に注意が必要です。

一方、相続人が遺贈(遺言書で遺産を受け取る人を指定して財産を譲る行為)を受けた場合は、すべて特別受益とされます。

特別受益があったと認められると、遺産分割の際にその特別受益となる生前贈与分を遺産に加算し、改めて相続分を計算して決定します。これを「特別受益の持戻し」といいます。

持戻しを行うことで、生前に贈与を多く受けた相続人と他の相続人の間で公平を図る仕組みになっています。

ただし、被相続人が「持戻しを免除する」という意思表示を行っていた場合には、この計算を行わないケースもあります。

持戻しの計算方法や、持戻し免除については【特別受益の持戻し】で詳しく説明します。

特別受益にあたる生前贈与

では、被相続人から相続人へ行われた贈与が特別受益にあたるかどうかの判断は、どのようにすればよいでしょうか。

特別受益に関して、法律で以下のように定められています。

[民法903条第1項]

共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者があるときは、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなし、第九百条から第九百二条までの規定により算定した相続分の中からその遺贈又は贈与の価額を控除した残額をもってその者の相続分とする。

つまり、生前贈与が特別受益に該当するかを判断する基準は「婚姻等のための贈与」または「生計の資本のための贈与」のいずれかに該当するかどうかとなります。

①結婚等のための贈与

結婚祝いとして贈られた多額の持参金や支度金などは、まとまった資金の提供となり“遺産の前渡し”とみなされ特別受益に該当する可能性があります。

一方で、結婚式の費用や結納金、少額で扶養の範囲内で渡される結婚支度金等であれば特別受益にはならないこともあります。

実際に特別受益に該当するかは、贈与の金額や家庭の資産状況などを考慮し、総合的に判断されます。

②生計の資本のための贈与

生計の資本とは、独立して生活を営んでいる子どもに対して渡す住宅購入資金や事業の開業資金といった、生計の基礎として役立つような財産上の給付のことを指します。

多額の資金援助を受けた場合は、相続時に特別受益として考慮されるケースが多いです。

ただし、援助額や経済的背景によっては、扶養の範囲内と認められ特別受益には当たらないこともあります。

どこまでが生活支援の範囲で、どこからが特別受益となる範囲なのかは、個別の事情によって判断する必要があります。

特別受益となる生前贈与の相手

特別受益として持戻しの対象となるのは、原則として相続人が被相続人から受けた贈与や遺贈です。

具体的には子どもや配偶者といった、法定相続人に対して生前のうちに財産を譲り渡した場合などに特別受益が問題になります。

一方で、親が亡くなり、子が相続人となる場合において、孫に対する贈与や、相続人ではない親族や友人への贈与は、特別受益の持戻し対象とはなりません。

そもそも相続に関係しない人への贈与であれば、持戻しを通じて相続の公平性を図る必要がないからです。

ただし、形式的には孫や相続人ではない親族等への贈与であっても、実質的に相続人への贈与と評価できる場合には、特別受益として持戻しの対象になることがあります。

また、被相続人から生前に贈与を受けた法定相続人が、相続放棄の手続をした場合も特別受益の持戻しの対象とはなりません。

特別受益になる?問題となる生前贈与の具体例

特別受益にあたるかどうかの判断は、金額や財産的価値だけでなく、それが相続財産の前渡しと評価できるかどうかが焦点になります。

下記の具体例を参考に、特別受益に該当する可能性のある贈与かどうかを解説します。

①無償で親の不動産(家・土地)を使用していた

実家で親と同居している子が、家賃を支払わずに長年に渡り家や土地を無償で利用していた場合は特別受益にあたるでしょうか。

建物の使用(居住)に関しては、親族間の扶養的、恩恵的な側面が強く、相続財産の前渡しとはいえず、特別受益に該当しないとされる場合が多いでしょう。

実家とは別に、親が所有する収益物件(アパートなど)に無償で住まわせていた場合などは特別受益に該当する可能性も考えられなくはありませんが、相続人がその建物の管理等を担当していたことから持戻し免除の意思表示を認定した例などもあり、個別の事情を含めた判断となってきます。

被相続人が所有する土地に、相続人の一人が被相続人の許可を得て、建物を建て無償で使用をしていた場合には、使用借権が設定されたとして、特別受益と認定される可能性があります。

この場合、土地の無償使用を許可した経緯や扶養の負担をしていたなどの事情から、持戻し免除の意思表示が認められないか検討することとなります。

無償使用の許可を受けた事情などを含め、総合的に判断されるため一概には言えませんが、無償で土地を使用させる場合は後々のトラブルを避けるにも持戻し免除の意思表示等を明確化しておくことが望ましいでしょう。

②死亡保険金を受け取った

死亡保険金は受取人固有の財産とされるのが原則であり、特別受益にあたらないとして扱われることが多いです。

実務上は死亡保険金の受取人が相続人であっても、原則として特別受益には該当せず、持戻しの対象にはなりません。

もっとも、保険金の額が非常に高額で、他の共同相続人との間で生じる不公平が著しいものであると評価すべき特段の事情がある場合は、例外的に特別受益に準じて持戻しの対象となるとした判例(最二小決平成16年10月29日民集58巻7号1979頁)もあります。

③生活費の援助を受けていた

親が子どもの生活費を援助していた場合、一般的な扶養の範囲内であれば特別受益には当たりません。

例えば定期的に学費や生活費を数万円程度負担するなど、通常の援助の範囲内の金額の支援については生計の資本とは判断されず問題になりにくいです。

ただし、通常の扶養範囲を大きく超える多数回の金銭援助が行われていた場合や1回の援助額が高額の場合は、生計の資本としての贈与と判断されることもあり、相続時に特別受益として争点となることがあります。

特別受益に該当するか否かは、家庭の資産状況や、援助の度合いなどによって判断が分かれています。

④大学進学など学費が多くかかっていた

大学や専門学校など、高等教育にかかる学費は、基本的には扶養の範囲内とされ、特別受益に当たらないとされています。

現代において、大学進学は一般的になり、子の学費を親が支払うのは扶養の範囲とみることができるからです。

ただし、私大の医学部・歯学部への進学や、海外留学の費用などで相当に高額な費用がかかり、当人以外の兄弟姉妹との差が極端に大きい場合は、特別受益を主張される可能性もあります。

実際に特別受益に当たるかどうかの判断は、他の兄弟姉妹とのバランスや、家庭の資産状況などから判断することになります。

⑤家業を継ぐ子へ事業資金を渡した

親が自分の事業を子どもに引き継がせる際などに、多額の事業資金を生前に渡している場合があります。

これは将来の生活基盤を支える資金提供であるため、特別受益として判断される可能性が高いケースです。

単に従業員として家業に携わっているだけなら問題になりにくいですが、株式や事業資金の贈与、農家であれば農地の贈与など実質的に大きな財産的価値の移転は原則として特別受益になります。

このように一部の相続人のみに事業を引き継がせる場合は、遺言を活用したり、持戻し免除の意思表示を行ったりしておくことが望ましいでしょう。

⑥親が借金の肩代わりをしていた

親が子の代わりに借金の支払をした場合等でも、親は求償権を有するため、直ちに特別受益に該当するわけではありません。

ただし、長期間返済を求めなかった場合などには、求償権を放棄ないし免除したものとされ、特別受益として扱われる場合があることには注意が必要です。

親が子どもの借金を肩代わりすることなどは珍しくありませんが、特に高額の債務を親が一括で返済しており、返還を受けないまま長期間が経過していた場合などは、特別受益と判断される可能性が高いでしょう。

特別受益の持ち戻し

生前贈与や遺贈によって、一部の相続人に遺産が大幅に偏って分配されてしまうのを防ぐための措置として、特別受益の持戻しという制度があります。

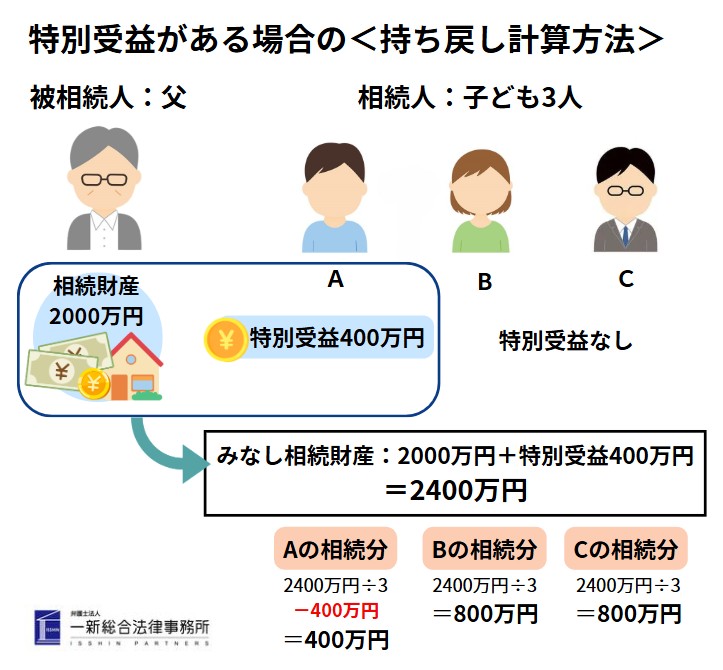

特別受益があった場合の持ち戻しの計算方法

特別受益の持戻しとは、相続財産の総額に特別受益と認められた分を足したうえで法定相続分を計算し直し、そこから各相続人の具体的な相続分を調整することです。

例えば、遺産総額が2,000万円で特別受益が400万円ある場合、合計2,400万円をベースに相続分を計算します。

その後、特別受益を受けた人(特別受益者)は400万円分をすでに受け取ったとみなされ、他の相続人の取得分に配慮する形で相続分の調整がなされます。

持戻し計算の結果、具体的相続分を超える金額の贈与を受けていた場合には、その特別受益者の相続時取得額はないということになります(民法903条2項)。

ただし、具体的相続分を超えた分の額を他の相続人に返還する必要はありません。

例)相続人:子3人

みなし相続財産:2000万円+特別受益400万円=2,400万円

Aさん:特別受益400万円を受けていた

2,400万円÷3人=一人当たり800万円

→それぞれの遺産相続の額は…

Aさん:800万円―特別受益400万円=相続額は400万円

Bさん:800万円

Cさん:800万円

となります。

特別受益に対する遺留分侵害額請求

一定の範囲の相続人には民法で定められた最低限認められている遺産取得分があり、それを「遺留分」といいます。

遺留分が認められるのは、被相続人の配偶者、直系卑属(子、孫など)、直系尊属(親、祖父母など)になります。

例えば遺言書で特定の人にだけ多くの財産を相続させるような内容が書かれていて、それによって他の法定相続人の遺留分が侵害されている場合、その相続人は遺留分を主張することができます。

また、生前贈与等によって遺産がほとんどないなど、特別受益によって遺留分を侵害されていた場合にも、遺留分侵害額請求が可能です。

ただし、2019年に施行された改正法により、2019年7月1日以降に開始した相続の場合は、遺留分の計算において考慮する特別受益の範囲は、相続開始前の10年間に行われた贈与に限定されることとなりました。

遺留分についてくわしく知りたい方は>>「相続のきほん 遺留分]

特別受益に該当しても持ち戻し免除になるケース

被相続人の中には、生前に自分の世話をしてくれていたなどの理由から、特定の相続人に贈与や遺贈の分だけ多く遺産を渡したいという場合もあるでしょう。

この場合、被相続人が遺言等で「この生前贈与については持戻しをしなくていい」と意思表示をしておけば、被相続人の意思が尊重され、生前贈与や遺贈を受けた相続人は持戻しの必要はなくなります(民法903条3項)。

これを「持戻し免除」といいます。

ただし、持戻し免除の意思表示があったとしても、遺留分の制約は受けることになります。

持戻し免除の意思表示に関して、法律上、特別の要式は求められていませんが、後のトラブルを避けるためにも、遺言書や書面などで明示的に意思表示を行ったことが確認できるようにしておくが理想的です。

また、持戻し免除が推定されるケースとして、いわゆる「おしどり贈与」があります。

婚姻期間が20年以上の夫婦間で居住用不動産もしくはそれを取得するための金銭の贈与が行われた場合に、特別受益の持戻し免除の意思表示があったと推定されることになっています(民法903条4項)。

また、おしどり贈与では、贈与税の計算の際に最高2,000万円(暦年贈与の非課税枠を加算すると2,110万円)まで控除できます。

特別受益によるトラブルを避けるための対策

特別受益には、相続の公平性を保つ役目がある一方で、家業を継いでくれた子や、生前に特別に世話をしてくれた相続人に対して贈与・遺贈として財産を渡したいという思いを達成できなくなる恐れがあります。

相続時にトラブルとならないようにするためには、生前から対策を取ることも重要になってきます。

遺言書の作成による贈与の明確化

相続人に譲り渡す財産や、生前贈与の持戻し免除の意思表示を明確化するためには、遺言書を活用するのが望ましいです。

特定の相続人だけが多額の贈与を受けていた場合や、特定の相続人に多くの財産を渡したい場合には、不公平感から相続トラブルになる可能性が高まりますので、公正証書遺言等のかたちで誰にどの財産を相続させるかや、自身の思いなどを明確化しておきましょう。

特別受益では個別の判断が重要

ここでは特別受益と認められるための要件について解説します。

特別受益にあたるかの判断は個別の事情により異なる

特別受益に該当するかどうかの判断は個別の事情により異なり、多面的な検討が必要となります。

贈与金額の多寡だけでなく、被相続人の生前の収入、資産状況などにより扶養の範囲内とされるなどすれば特別受益には該当しない場合もあります。

また、特定の相続人に生前贈与があったとしても、その贈与が特別受益にあたるのか、特別受益と認められた分に対して持戻し免除の意思表示はなかったか、その特別受益は遺留分を侵害していないか、をきちんと把握しなければ正確な取得分の計算はできないことになります。

相続人同士で判断が分かれる場合は、早めに弁護士などの専門家に相談し、法律的観点からアドバイスを得ることが早期解決への近道となるでしょう。

特別受益を主張する場合

特別受益を主張する側は、ただ不公平感を訴えるだけでは主張は認められません。

特別受益があることを主張する側が、いつどのように授受が行われたのかなど、具体的な金額や贈与の事実を証明する必要があります。

領収書や振込記録など、書面での証拠を残しておきましょう。相続開始後、被相続人の預貯金口座の取引履歴等の証拠の収集が必要になる場合もあります。

なお、当事者間の遺産分割協議では、当事者が合意する限り、特別受益を踏まえた分割内容とすることは可能です。

もっとも、家庭裁判所の遺産分割手続(調停・審判)では、2023年4月1日施行の改正法により、原則として、相続開始から10年を経過した後に遺産分割の請求がされた場合、特別受益(および寄与分)が考慮されないこととなりました(民法904条の3)。

そのため、家庭裁判所の遺産分割手続で特別受益の主張を反映させたい場合には、相続開始から10年以内に、家庭裁判所に遺産分割調停の申立て等を行う必要があります(民法904条の3)。

相続トラブルになる前に弁護士へ相談を

多くの相続争いは、相続人間の不公平感から起こります。

特別受益はまさにその不公平感を是正するためのものですが、特別受益に該当するかしないかの判断は難しく、当事者同士での話し合いがこじれると長期化し、精神的負担が非常に大きくなる場合があります。

そのため、遺言の作成を行う際や、相続において問題が生じそうだと感じた段階で早めに弁護士など専門家へ相談することをおすすめします。

一新総合法律事務所の相続チームでは、法律的観点だけでなく、家族関係の調整や遺言書の作成アドバイスなど総合的なサポートを提供しております。

また、特別受益に関するお悩みには、名寄帳、取引履歴、登記簿などを利用して、被相続人の亡くなる前の財産の動きを調査し、さらに特定の相続人や第三者が財産を取得していないかを調べ、相続手続きにおいて考慮されるべき特別受益を受けた者がいないか調査を行います。

相続に関するお悩みは初回45分無料相談で承っております。

ぜひお気軽にご相談ください。